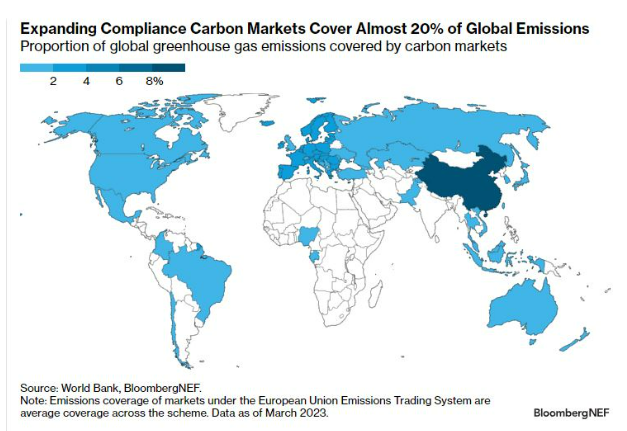

올해안에 유엔이 지원하는 글로벌 상쇄제도(offsets scheme)가 등장할 가능성은 낮지만, 탄소 배출에 가격을 책정하는 것은 여전히 전 세계적으로 인기 있는 탈탄소화 정책이며, 2024년에는 이러한 분위기가 더욱 확산될 것입니다.

기존 탄소시장이 공급량을 조절하고 새로운 섹터를 주시하면서 올해 새로운 탄소관세와 배출권거래제가 모두 경쟁에 참여할 것으로 예상됩니다. 이에 따라 전 세계의 탄소가격이 수렴할 것으로 예상됩니다.

새로운 정책 개발을 통해 각국 정부는 자발적 탄소시장(Voluntary Carbon Market)의 수익을 활용하려는 시도를 계속할 것으로 보입니다. 한편, 새로 제정된 규제 탄소시장(Compliance Carbon Market)도 상쇄를 포함시키는 데 더 관대해지면서 규제 시장과 자발적 시장이 더욱 연계될 것으로 전망합니다.

블룸버그(Bloomberg)가 올해 글로벌 탄소시장에서 전망하는 10가지 주요 사항은 다음과 같습니다.

1. 새로운 탄소시장의 성패를 가르는 해

시장 내 수요와 공급에 따라 탄소가격을 책정하는 움직임은 최근 몇 년 동안 많은 신규 프로그램들을 등장시켰으며, 이 추세는 2024년에도 계속될 것입니다. 미국 서부에서는 워싱턴주가 작년에 배출권거래제를 도입했고, 이는 인접해 있고 더 성숙한 시장인 캘리포니아-퀘벡과 연계될 가능성이 높습니다. 또한, 배출권거래제를 일부 섹터에서 시범 운영 중이었던 멕시코가 이를 경제 전반으로 적극 확장할 예정으로, 올해는 이 시장의 세부사항이 더 가시화될 전망입니다.

2. 가격 안정을 위한 개혁 마무리

새로운 탄소시장의 등장에 발맞춰, 일부 기존 시장은 2024년에 개혁을 완료할 예정입니다. 예를 들어, 캘리포니아주는 배출량을 1990년 수준 대비 2030년까지 48%, 2045년까지 85% 감축하는 2022년 스코핑 플랜(2022 Scoping Plan)을 승인하고 기후 정책을 향한 포부를 한층 더 강화했습니다. 구체적 시행 방안에 대한 결정은 올해 확정될 것으로 예상하고 있습니다. 탄소시장에도 이 목표가 적용되면 연간 배출량 감축률은 현재 4%에서 2025년에는 11% 이상으로 상승할 것입니다. 이에 따라 2024년에는 평균 탄소가격이 메트릭 톤당 40~43달러로 상승하고, 2025년에는 톤당 43~48달러로 상승할 것입니다.

3. 한시적 무임승차 혜택을 누릴 새로운 업계

해운업은 이제 유럽연합(EU)의 탄소시장에서 탄소 배출 비용을 지불해야 합니다. EU 배출권거래제(EU Emissions Trading System, EU ETS)에 해운업의 배출량이 포함되면서 2024~25년에는 시장이 과잉공급 될 것이고, 2026년부터는 할당량 부족(deficit of allowance)으로 전환될 것입니다. 초기의 과잉공급은 해당 업계의 헷징(hedging)전략으로, 미래의 리스크와 의무에 대응하기 위해 할당량을 미리 구매해 둘 수 있게 합니다. 그러나 EU의 에너지 전환 전략인 “REPowerEU 계획”으로 인해 이러한 상황이 추가 할당량과 결합되면서, 올해 할당량 과잉공급은 더욱 심화될 것입니다.

4. EU 국경을 넘어 확산되는 탄소관세

올해 산업용 금속, 비료, 시멘트, 전기 및 수소 등을 유럽에 수출하는 기업에게는 새로운 규제가 적용되며, 앞으로 보다 많은 탄소관세가 도입될 예정입니다. 영국은 작년 12월 18일에 자체적인 탄소국경조정제도(Carbon Border Adjustment Mechanism, CBAM)를 시행한다고 발표했습니다. 영국은 내년에 세부사항을 추가하고, 이 제도를 시행하기 위한 법안을 제정할 것으로 예상됩니다. 한편, 캐나다와 호주는 2024년에 자체 탄소관세를 발표할 가능성이 높습니다.

5. 유럽과 미국의 상쇄 기준 설정

작년 두바이에서 개최된 제28차 유엔기후변화협약 당사국총회(COP28) 이후, 파리협정의 제6.4조 메커니즘에 명시된 글로벌 탄소 상쇄 시장(global carbon offset market)은 곧 활성화되지 못하고 답보상태에 있습니다. 그럼에도 불구하고 정부기관인 유럽증권시장감독청(European Securities and Markets Authority, ESMA) 및 미국 상품선물거래위원회(Commodity Futures Trading Commission, CFTC) 등과 민간 시장 조직인 과학기반 감축목표 이니셔티브(SBTi) 및 자발적 탄소시장 무결성 이니셔티브(Voluntary Carbon Markets Integrity Initiative, VCMI) 등을 통해 상쇄 표준화에 관한 논의가 진전될 것으로 전망합니다.

6. 탄소 민족주의의 확산

탄소상쇄는 점점 더 국가 자산(sovereign asset)으로 인식되고 있습니다. ‘탄소 민족주의(carbon nationalism)’란 정부가 민간부문의 온실가스 감축 활동에 대한 참여를 제한함으로써 자국 내의 배출 감축 잠재력을 통제하려는 경향을 의미합니다. 짐바브웨의 추가 세금, 파푸아뉴기니의 이익공유 규정(stipulated benefit sharing), 인도의 수출제한 등 여러 정부가 자국의 탄소상쇄 생산 및 무역과 관련된 정책을 도입했습니다. 올해에 보다 많은 국가에서 정책을 도입할 것으로 예상합니다.

7. 2024년 EU 에너지 섹터 배출량 소폭 증가 전망

2023년 EU의 에너지 섹터 배출량은 재생에너지 및 풍력 발전량 증가와 일부 잔여 배출 수요 손실 등의 요인으로 인해 급락했습니다. 재생에너지는 2024년에도 견고한 한 해를 보일 전망이지만, 화석연료의 수요가 일부 회복되고 기상 조건이 정상화된다면 화석연료 기반 발전은 다시 소폭 증가할 기회가 생길 것입니다.

8. 다시 시장에서 유리한 선택지가 될 가스

탄소가격이 석탄에서 가스로의 전환을 장려하는 데 필요한 수준으로 회복함에 따라 2024년에는 EU 내 석탄화력발전의 수익성이 다시 하락할 것으로 보입니다. 2024년에 독일이 9기가와트 용량의 석탄발전소를 폐쇄하는 등 이와 같은 석탄발전소의 가동 중단이 석탄화력발전의 수익성에 영향을 미칠 것으로 예측됩니다.

9. 미국의 탄소 수요를 증가시킬만큼의 적설 예보 없음

지난 겨울 캘리포니아주의 기록적 폭설로 인해 증가한 수력발전의 수요가 배출권 할당량의 수요를 잠식했습니다. 수력발전에 의한 수요 감소 중 일부는 에너지 수입 감소로 상쇄되었습니다. 올해는 적설량에 포함된 물의 양인 ‘적설상당물량(snow water equivalent)’이 예년에 비해 훨씬 낮아졌습니다. 하지만 아직 2024년 수력발전의 전망을 논하기에는 이른 시기입니다. 또한 2023년의 기록적 폭설로 저수지 수위도 여전히 평균보다 높습니다.

10. 개혁의 실행을 기다리는 투자자

EU의 탄소가격이 일방적인 가격 상승세를 마치고 점점 더 큰 정책 리스크에 직면하면서 투자자들은 EU의 배출권거래제를 넘어 또 다른 시장에 주목하고 있습니다. 이와 같은 탄소시장 다각화는 정책 및 시장별 리스크를 낮추면서 탈탄소화에 집중할 수 있게 합니다. 예를 들어 캘리포니아는 탄소 가격 하한선을 인플레이션에 연동되도록 설계하여 인플레이션을 헷지(hedge)합니다

※ 참고자료

- BloomberNEF, Ten Things to Watch in Global Carbon Markets in 2024